エリオット波動1波の正しい見つけ方を解説!見つけられない場合の対処法も紹介!

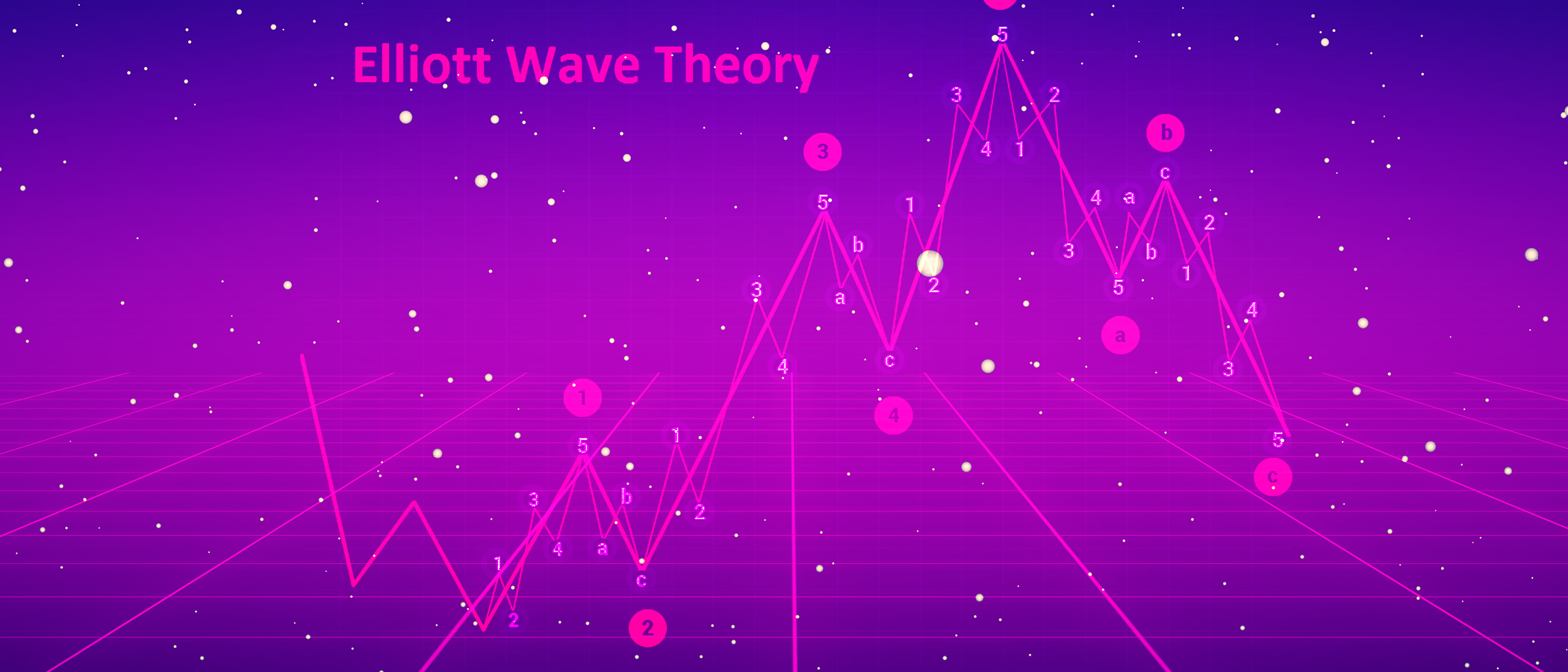

エリオット波動とは、相場で発生する波のパターンに注目した相場分析方法であり、今後の相場動向を予測するために多くのトレーダーに活用されています。

エリオット波動を使って今後の相場動向を正しく予測するためには、トレンドの始まりとなる第1波を正しく見つけることが重要です。

ただし第1波のカウントはトレーダーの主観頼りになることもあり、しばしば第1波を見つけることは難しいと言われます。

「エリオット波動の第1波ってどうやって見つければいいのか?」

「エリオット波動の第1波を見つけられない時の対処法を知りたい。」

「エリオット波動の第1波を見つけることが難しい」と聞くと、上記のような疑問を持つ方も多いのではないでしょうか。

結論、エリオット波動の第1波は、ダウ理論やフィボナッチと組み合わせることでより見つけやすくなります。

また、たとえ第1波が見つけられなかった場合でも、第3波を見つけることができれば、より期待値の高いトレードができるようになるのです。

この記事では、エリオット波動における「1波」とは何か、その重要性や、見つけるための具体的な方法を以下の7つの項目で詳しく解説していきます。

- エリオット波動の第1波とは?

- エリオット波動の第1波の見つけ方を知る重要性

- エリオット波動の第1波を見つけることは難しい

- エリオット波動の第1波の正しい見つけ方

- エリオット波動の第1波を見つけられない時の対処方法

- エリオット波動を使ってFintokeiに挑戦する

- まとめ

エリオット波動の第1波とは?

エリオット波動は、相場が一定のパターンを持つ波動で構成されるという理論であり、その始まりのとなるのが「第1波」です。

そもそもエリオット波動は、トレンド方向への5つの波と、調整局面で現れる3つの波で構成されています。

つまり、第1波とはトレンド方向への最初の波を表しているのです。

またエリオット波動における第1波の特徴を理解するためにも、以下のエリオット波動に関する3つの原則についても知っておきましょう。

- エリオット波動の第1波は第3波より長くなることがない

- 第1波の安値は第2波の安値を必ず下回る

- 第1波の高値は第4波の高値を必ず下回る

特に2つ目と3つ目は、第1波の高値・安値に注目していることから、ダウ理論を組み合わせた波のカウント時に非常に役立ちます。

エリオット波動の第1波の見つけ方を知る重要性

エリオット波動の第1波は、波動のパターンの出発点となる非常に重要な部分です。

したがって、エリオット波動の第1波を正しく見つけられると、後の波動パターンが認識しやすくなり、今後の相場動向も予測しやすくなります。

またエリオット波動の第1波を正しく見つけられないと、その後の波のカウントがズレてしまい、第2波、第3波など続く波を誤って解釈してしまうかもしれません。

つまりエリオット波動を正しくトレードで活用するためには、まずは第1波の正しい見つけ方を知ることが重要なのです。

エリオット波動の第1波を見つけるためにはコツを知るのが重要

エリオット波動の第1波を見つけることは非常に重要ですが、実は第1波を見つけるためには少しコツが必要だと言われています。

第1波を見つけるためにコツが必要だと言われる理由として、以下の2つが挙げられます。

- 第1波のカウントがトレーダーの主観頼りになるから

- 第1波がいつ現れるのか予測が難しいから

第1波のカウントがトレーダーの主観頼りになるから

エリオット波動の1波は最初に現れる波なので、第3波や第5波と比べて見つけるために役立つ他の基準や目印が少ないです。

したがって、トレーダーの主観によってどこからどこまでが1波であるのかのカウントが違ってくるケースがあるのです。

以下の画像を見ると、安値から一旦上昇した部分を第1波として認識することもできますし、一方で、相場価格がある程度押して上昇した波までが1波と捉えることもできます。

そして厄介なことに、どちらも第1波と解釈して違和感がなく、慣れないうちはエリオット波動が形成しきってしまうまで気付かない可能性が高いのです。

このように同じチャートでも第1波のカウント次第でその後の予測は大きく変わってしまうので、「エリオット波動は使えない」という意見もしばしば生まれます。

エリオット波動が使えないと言われる理由については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫エリオット波動は本当に使えない?6つの理由と対策方法を徹底解説

第1波がいつ現れるのか予測が難しいから

エリオット波動の第1波は、相場のトレンドが転換した後初めて現れる波なので、トレンド転換をしっかりと確認できるまで、第1波が現れたことに気がつきにくいのです。

例えば、以下の画像のような暴落相場で、いつ1波が発生して、上昇トレンドに転換するのか予測するのは難しいでしょう。

実際、この後下落気味のレンジ相場を形成したのち、上昇トレンドの波が発生しました。

トレンドの初動でポジションを保有することができるのが、第1波を見つけることのメリットですが、正確に予測できるようになるためにはコツを知っておく必要があります。

エリオット波動の第1波の正しい見つけ方

エリオット波動の第1波を正しく見つけるために役立つ方法として、以下の4つを解説します。

- ダウ理論を活用する

- フィボナッチ・エクスパンションを使う

- テクニカル指標やチャートパターンと組み合わせる

- 出来高の変化に注目する

ダウ理論を活用する

ダウ理論は、6つの原則を使って相場におけるトレンドの発生を予測できるテクニカル分析です。

エリオット波動における第1波は、トレンドが終わり、転換する兆しです。したがって、ダウ理論によってトレンドの転換を予測できれば、第1波を見つけやすくなります。

ダウ理論では、高値と安値の更新がトレンド形成において重要だと考えられています。

上の画像を見て分かる通り、ダウ理論的に、黄色の戻り高値を一度上抜けした後に、赤色の安値が切り上がっていけばトレンド転換を意味します。

したがって、赤色の安値が切りあがっていることを確認できた時点で、黄色の戻り高値を上抜けた際の値動きが第1波とカウントできます。

フィボナッチ・エクスパンションを使う

フィボナッチ・エクスパンションは、トレンドの転換点や反発する位置を予測するためのツールとして、エリオット波動の第1波を見つける際にも非常に有用です。

フィボナッチ・エクスパンションにおける100%や161%、200%のラインが、トレンド転換や一旦調整をすると予測するために一般的に使われる数値です。

実際に、以下の画像のように100%を下回ってそろそろ反発が警戒される価格帯で、下落が止まっています。

このようにフィボナッチ・エクスパンションを確認することで、トレンド転換が起きる価格帯を予測することができ、第1波のカウントもしやすくなるのです。

エリオット波動におけるフィボナッチの使い方については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫エリオット波動とフィボナッチの関係性を徹底解説!重要な数値やトレードでの使い方とは

テクニカル指標やチャートパターンと組み合わせる

エリオット波動の第1波を見つけるには、テクニカル指標やチャートパターンを活用することも効果的です。

テクニカル指標を併用することで、トレンド転換の兆候を見つけやすくなり、第1波の発生をより正確に確認することが可能です。

たとえば、RSIなどのオシレーター系インジケーターがシグナルを出した後に、価格が反発すると、トレンド転換の可能性が高く、第1波が発生すると予測できます。

上の画像では、ダブルトップというトレンド転換を示唆するチャートパターンが出現した後、価格が下落し始めています。

チャートパターンでトレンド転換が示唆されていたら、その後の価格の推移は第1波である可能性が高いと判断できるのです。

出来高の変化に注目する

エリオット波動の第1波を見つけるために、出来高(取引量)の変化も重要なサインです。

もし、トレンドが発生しているならば、出来高も増加していなければいけません。

価格が反発した際、出来高が徐々に増加していたらトレンド転換の可能性が高く、第1波が発生している可能性も高いと予測できます。

逆に、価格が反発しているのに出来高が増加していない場合、トレンド転換ではなく、価格の反発は単なる調整の可能性が高いです。

したがって、出来高の変化に注目することで第1波を正確に見つけやすくなります。

エリオット波動の1波を見つけられない時の対処方法

エリオット波動の第1波を見つけることが難しい場合は、第3波での順張りを集中的に狙ったトレードが有効です。

第1波はトレンド転換の初動であるため、見つけるのが難しいことが多いですが、第3波は第1波より力強いトレンドの波であるため、波が長く見つけやすいです。

またリスク管理の面でも、トレンドの転換点である第1波を狙うよりも第3波を狙う方がリスクが少ないトレードが可能なのです。

なぜなら第3波を狙ったトレードは既に発生しているトレンドに順張りするので、損切り位置も決めやすく、リスク管理もしやすいためメンタルも安定するからです。

エリオット波動の第3波の見つけ方

第3波を狙ったトレードでは、フィボナッチ・リトレースメントを使ったエントリーが有効です。

フィボナッチ・リトレースメントは、価格の戻りや押し目を予測するためのツールで、38.2%や50%、61.8%などのラインが反発しやすいとされています。

上の画像は、第1波にフィボナッチ・リトレースメントを使ったものです。上昇後、フィボナッチ・リトレースメントの61.8%まで押し目を付けたのち、第3波が始まっています。

このように押し目を確認して順張りエントリーをすれば、トレンド転換点を狙うよりもよりリスクが低く、期待値の高い取引が可能になるのです。

ただしトレンドの初期段階では、まだ強いトレンドが発生していないので、価格が深くまで押してくる可能性を考慮して資金管理する必要があります。

例えば、38.2%ラインは見送って50%ライン以降から段階的にエントリーし始めたり、61.8%ラインまで引き付けたりするのも手です。

エリオット波動を使ってFintokeiに挑戦する

Fintokeiとは、個人トレーダーがプロトレーダーに挑戦する場を提供しているプロップファームです。

Fintokeiでは、デモ環境を使って仮想資金を運用していき、損失率を抑えつつ、一定以上の利益率を達成することでプロトレーダーになることができます。

Fintokei公認のプロトレーダーになると、デモ口座における取引利益額をもとにデータ提供料として報酬がトレーダーへ支払われます。

初期の取引資金や価格が異なる豊富なプランがFintokeiでは用意されており、最低1万円台からプロトレーダーへの挑戦を始められるのです。

今回紹介したエリオット波動を活用した取引手法は、Fintokei公認のプロトレーダーになるために役立つでしょう。

また、動画の学習コンテンツが用意されていたり、ブログでトレードの基礎知識が学べたりとトレーダーへの教育に力を入れている点もFintokeiの強みです。

無料トライアルも実施していますので、ぜひFintokeiのサービスを体験してみてください。

Fintokeiについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームFintokeiとは?おすすめする理由や始め方を紹介!

まとめ

エリオット波動における第1波の重要性と見つけ方について、基本的な説明から具体的な方法まで詳しく解説してきました。

エリオット波動の第1波とは、トレンド転換の初動を示し、後の波動を予測するためには、第1波の見つけ方をマスターすることが重要です。

今回解説したダウ理論などとの組み合わせを試し、第1波を正しく見つけ、エリオット波動を最大限に生かしていきましょう。

また、第1波を見つけることが苦手な時は、第3波を狙う戦略も有効ですので、リスク管理の面でも役立ててください。