RCIの買いシグナルと売りシグナルを徹底解説!勝率を高めたいトレーダー必見

RCI(Rank Correlation Index)とは、相場における買われすぎや売られすぎを判断できるオシレーター系インジケーターです。

RCIは見た目がシンプルであり、売り買いを判断するためのシグナルも非常に簡単であることが特徴なので、どのようなトレーダーでもすぐに取引戦略に取り入れられます。

「RCIの売買シグナルにはどのようなものがあるのか。」

「複数本のRCIを使った売買シグナルも知りたい」

RCIの買いシグナル、売りシグナルと聞くと、上記のような疑問を持つ方も多いのではないでしょうか。

結論として、RCIの買いシグナルと売りシグナルの基本は±80%、0%水準の活用です。

またこの2つの水準は、2~3本のRCIを使った買いシグナルと売りシグナルを判断する際にも役立ちます。

この記事では、RCIの買いシグナル、売りシグナルについて以下の7つの項目で詳しく解説していきます。

- RCIとは

- RCIを使った2つの買いシグナル

- RCIを使った2つの売りシグナル

- 複数のRCIを使った買いシグナルと売りシグナル

- RCIの買いシグナルと売りシグナルの精度を上げる方法

- RCIを使ってFintokeiに挑戦する

- まとめ

RCIとは

RCIとは、一定期間内における価格と時間の両方を考慮した上で、相場価格が割安なのか割高なのかを表示するインジケーターです。

もう少し詳しく解説すると、RCIでは一定期間内における価格と時間が順位付けされます。

そしてその順位付けをもとに相関係数を計算し、-100%~+100%の間で相場の過熱感が求められます。

一般的に-80%以下が売られすぎ(割安)、+80%以上が買われすぎ(割高)水準だとされています。

RCIについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫RCIとは?5つの基本的な見方や使い方を解説|設定期間やRSIとの違いも紹介

RCIを使った2つの買いシグナル

RCIを使った2つの買いシグナルとして、以下の2つを覚えておきましょう。

- -80%以下を使った買いシグナル

- 0%を基準にした買いシグナル

その1:-80%以下を使った買いシグナル

1つ目の買いシグナルは、RCIの売られすぎ(割安)水準である-80%水準を下から上に上回ったタイミングです。

相場では安く買って・高く売るのが基本原則なので、RCIの売られすぎ水準到達タイミングは買いエントリーを準備するシグナルになります。

ただし売られすぎ水準に達したからといってすぐに買いエントリーをしてはいけません。

なぜなら強い下落トレンドが発生すると、RCIの値が-80%に張り付いて一向に上昇しないということになるケースもありえるからです。

売られすぎ水準に到達したのち、-80%水準を下から上にクロスして上昇の兆しが見えたタイミングが買いシグナルとなります。

その2:0%を基準にした買いシグナル

RCIの中央ラインである0%水準は、トレンドレスであることを表しています。

したがって、RCIのラインが0%を下から上にクロスしたタイミングが上昇トレンド再開・または継続サインとして買いの順張りシグナルになります。

-80%以下を使ったシグナルはトレンド初期を狙った逆張り寄りの買いシグナル、0%を基準にしたシグナルは押し目買いを狙った買いシグナルと覚えておきましょう。

RCIを使った2つの売りシグナル

RCIを使った2つの売りシグナルは、以下の2つです。

- +80%以上を使った売りシグナル

- 0%を基準にした売りシグナル

買いシグナルとは逆の仕組みだと考えると分かりやすいでしょう。

その1:+80%以上を使った売りシグナル

RCIの値が+80%を上回った箇所である「相場における買われすぎ(割高)水準」を上から下にブレイクしたタイミングが売りシグナルです。

買いシグナルと同様、RCIが買われすぎに到達したことは売りエントリー準備のシグナルになります。

ただし強い上昇レンドが発生すると、RCIの値が+80%以上で張り付いてしまう可能性があるので、下落の兆しが見えるまで待つようにしましょう。

その2:0%を基準にした売りシグナル

トレンドレスを表すRCIの中央ライン0%を上から下回ったタイミングが、2つ目の売りシグナルです。

0%を上から下にクロスした際は、下落トレンド継続・再開のサインとして判断できるので、売りの順張りシグナルとなります。

+80以上を使った売りシグナルはトレンド初期を狙った逆張り寄りの売りシグナル、0%を基準にした売りシグナルは戻り売りを狙った売りシグナルと覚えておきましょう。

複数のRCIを使った買いシグナルと売りシグナル

RCIは異なる複数の設定期間を組み合わせて使われることもあります。

複数のRCIを使った買いシグナルと売りシグナルの例は以下の通りです。

- RCIのゴールデンクロスとデッドクロス

- 3本のRCIを使う場合は長期に順張り

その1:RCIのゴールデンクロスとデッドクロス

RCIは、短期と長期の設定期間を組み合わせることで、移動平均線のようにゴールデンクロスとデッドクロスを確認することができます。

ゴールデンクロスとデッドクロスの確認方法や発する売買シグナルは以下の通りです。

- 短期RCIが長期RCIを上回る(ゴールデンクロス):買いシグナル

- 短期RCIが長期RCIを下回る(デッドクロス):売りシグナル

一般的にゴールデンクロスとデッドクロスの確認には、以下画像のように9期間のRCI(赤色)と26期間RCI(水色)が利用されます。

また-80%以下でゴールデンクロスが発生(ピンク線)したか、+80%以上でデッドクロスが発生(白線)したかどうかにも注目するようにしましょう。

RCIの買われすぎ・売られすぎ水準とゴールデンクロス・デッドクロスが組み合わさると、より有利な価格帯で取引ができ、かつ取引精度も高まります。

RCIの設定期間については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫RCIのおすすめ設定期間とは?3本の組み合わせやデイトレ向きの最強設定も紹介!

その2:3本のRCIを使う場合は長期に順張り

3本のRCIを使う場合は、長期のRCIで相場のおおまかなトレンド方向を把握して、短期中期のRCIでゴールデンクロス・デッドクロスを確認します。

長期のRCIはエントリー方向を決めるための目安とし、短期中期のRCIは売買タイミングを判断するために活用すると考えると分かりやすいでしょう。

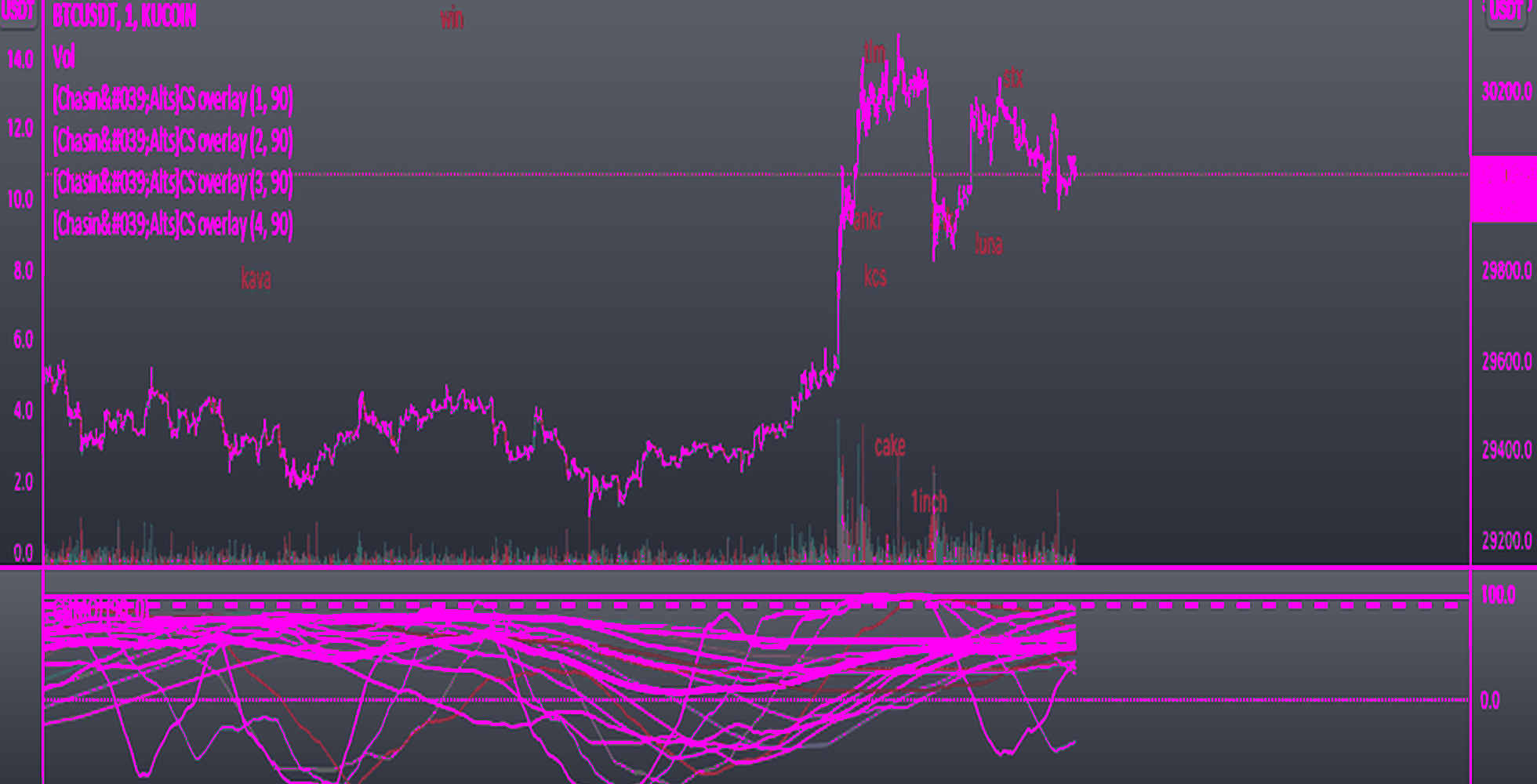

以下のチャートでは、9期間(赤)と26期間(水色)、52期間(白色)を表示しています。

今回の場合、52期間RCIが+80%付近で張り付いているので、長期的には上昇トレンドが続いていると判断できるので、買いエントリーを狙います。

そして短期RCIが長期RCIを上回った(ゴールデンクロスが発生した)タイミングが買いシグナルです。

RCIの買いシグナルと売りシグナルの精度を上げる方法

RCIの買いシグナルと売りシグナルをトレード戦略に取り入れる際は、以下のコツを意識することでさらに精度を高められます。

- 複数のインジケーターを組み合わせる

- RCIとRSIの違いを理解して使い分ける

- だましが発生することを理解する

複数のインジケーターを組み合わせる

RCIは相場における過熱感を判断することを得意としているインジケーターなので、トレンド分析がそれほど正確にできるわけではありません。

したがって、トレンド分析に特化している「移動平均線」や「一目均衡表」のようなトレンド系インジケーターと組み合わせるとRCIの弱点を補完することができるのです。

また価格の過熱感が視覚的に分かりやすい「ボリンジャーバンド」と組み合わせると、買われすぎ・売られすぎを使った売買シグナルの勝率を高める際にも役立ちます。

ただしあまりにも多くのインジケーターを組み合わせると、エントリーに必要な根拠が多くなってしまい、トレード判断が遅れてしまうので注意してください。

RCIと他のインジケーターとの組み合わせについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫一目均衡表とRCIを組み合わせた取引手法を解説|雲や三役好転でタイミングを見極める

RCIとRSIの違いを理解して使い分ける

RCIと似た特徴を持つオシレーター系インジケーターとして「RSI」が知られていますが、両者は仕組みが異なります。

簡単に解説すると、RCIは価格と時間をもとに計算されているのに対して、RSIでは値幅しか考慮されていません。

その結果、RCIの方が細かな値動きに対して敏感に反応するのでRSIよりも売買シグナルが多くなる傾向にあるのです。

複数の設定期間やインジケーターを組み合わせて売買シグナルを絞るってもいいですし、RCIとRSIを状況に応じて使い分けてもよいでしょう。

RCIとRSIの違いについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫RCIとRSIの4つの違いとは?計算方法や使うメリットを解説!

だましが発生することを理解する

RCIの売買シグナルをトレードに利用する際は、だましが発生する可能性もあることには注意しましょう。

今回紹介したRCIの売買シグナルは必ずその通りになるわけではありません。

例えば、-80%水準を下から上に上回ったタイミングで買いエントリーをしても、さらに下落トレンドが発生し続けることは十分ありえます。

逆指値を使って損切りをエントリー前に設定するなどして、リスク管理をしっかりと行うことも忘れないでください。

RCIを使ってFintokeiに挑戦する

Fintokeiとは、個人トレーダーがプロトレーダーに挑戦する場を提供しているプロップファームです。

Fintokeiでは、デモ環境を使って仮想資金を運用していきます。

そしてFintokei公認のプロトレーダーになることができれば、デモ口座における取引利益額をもとに報酬がトレーダーに支払われます。

初期の取引資金や価格が異なるプランが豊富に用意されており、最低1万円台からプロトレーダーへの挑戦を始められるのです。

今回紹介したRCIを活用した取引手法は、Fintokei公認のプロトレーダーになるために役立つでしょう。

また、動画の学習コンテンツが用意されていたり、ブログでトレードの基礎知識が学べたりとトレーダーへの教育に力を入れている点もFintokeiの強みです。

無料トライアルも実施していますので、ぜひFintokeiにご参加ください。

Fintokeiについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームFintokeiとは?おすすめする理由や始め方を紹介!

まとめ

RCIの買いシグナルと売りシグナルについて、RCI1本を使ったシグナルから複数本を使ったシグナルまで詳しく解説しました。

RCIは直感的に相場における過熱感を把握できるオシレーター系インジケーターであり、売り買いを判断するためのシグナルも非常にシンプルです。

なるべく取引精度を高めたいトレーダーは、2本以上のRCIを使った売買シグナルを活用してみてください。

ただしRCIの売買シグナルにはいつかだましが発生するので、リスク管理をしっかりと行うことも忘れないでください。