RCIとMACDは組み合わせられる!ボリンジャーバンドを組み合わせた手法も紹介!

RCI(Rank Correlation Index)とは、相場における買われすぎや売られすぎをシンプルに判断できるオシレーター系インジケーターです。

RCIは他のインジケーターと同じく、複数のインジケーターを組み合わせることで取引精度を高められたり、RCIの売買シグナルを正しく見極められたりします。

「RCIとどのインジケーターを組み合わせたらいいのか。」

「具体的に勝てる取引手法も知りたい」

RCIとインジケーターを組み合わせると聞くと、上記のような疑問を持つ方も多いのではないでしょうか。

結論として、RCIと相性のいいインジケーターはMACDとボリンジャーバンドです。

この記事では、RCIとMACDやボリンジャーバンドの組み合わせについて、組み合わせるメリットから具体的な取引手法に至るまで、以下の8項目で解説します。

- RCIの基本的な使い方

- MACDの基本的な使い方

- RCIとMACDを組み合わせるメリット

- RCIとMACDを組み合わせた取引手法

- ボリンジャーバンドとRCIの組み合わせも相性抜群

- RCIと組み合わせると相性がいい他のインジケーター

- RCIを使ってFintokeiに挑戦する

- まとめ

RCIの基本的な使い方

RCIとは、一定期間内における価格と時間の両方を使って、相場価格が割安なのか割高なのかを-100%~+100%の間で表示するオシレーター系インジケーターです。

RCIの基本的な使い方は、主に以下の2つです。

- -80%以下を使った買いシグナル、+80%以上を使った売りシグナル

- 0%を基準にしたトレンド判断

RCIの売られすぎ(割安)水準である-80%水準を下から上に上回ったタイミングで買い、買われすぎ(割高)水準を上から下にブレイクしたタイミングが売りシグナルです。

またRCIのラインが0%を下から上にクロスしたタイミングが上昇トレンド継続、上から下回ったタイミングが下落トレンド継続のサインとなります。

RCIについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫RCIとは?5つの基本的な見方や使い方を解説|設定期間やRSIとの違いも紹介

MACDの基本的な使い方

MACD(Moving Average Convergence Divergence)とは、移動平均線を基に開発されたオシレーター系インジケーターです。

MACDの基本的な使い方は、主に以下の3つでありオシレーター系インジケーターでありながらトレンド分析を得意としています。

- MACDラインとシグナルラインのクロス

- MACDラインとシグナルラインが0ラインでクロス

- トレンド転換を表すダイバージェンス

短期EMAと長期EMAの差を表すMACDラインが、MACDラインの単純移動平均線であるシグナルラインを上抜ける(ゴールデンクロス)と「買いシグナル」です。

一方で、MACDラインがシグナルラインを下抜ける(デッドクロス)と「売りシグナル」です。

また、MACDの真ん中に表示されている0ラインをMACDラインとシグナルラインが共に上抜ける(下抜ける)と、上昇(下落)トレンド継続であると判断できます。

MACDについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫MACDとは?基本的な見方や移動平均線と組み合わせた取引手法も紹介!

RCIとMACDを組み合わせるメリット

RCIとMACDはどちらも同じオシレーター系インジケーターですが、組み合わせることで以下のようなメリットがあります。

- 取引の精度を高められる

- RCIの売買シグナルの正誤を判別できるようになる

- RCIとMACDでは捉えられるトレンドの特徴が異なる

取引の精度を高められる

RCIとMACDを組み合わせることで、売買シグナルの精度をさらに高められます。

例えば、RCIが売られすぎ水準である-80%を下から上に上回った、つまり買いシグナルが発生したとします。

そのタイミングでMACDでもゴールデンクロスのような買いシグナルが確認できると、より強い根拠を持ってエントリーができるのです。

さらに2つのインジケーターを組み合わせることで、インジケーター単体だけで発生しがちな「だまし」を回避する確率も挙げられます。

RCIの売買シグナルの正誤を判別できるようになる

RCIには売買シグナルが多く発生するという特徴があり、その分ダマシも多いです。

そこでRCIとMACDを組み合わせることで正しい売買シグナルを見極められるようになります。

RCIとMACDを見比べてみると、RCIの方がはるかに上下変動が激しいことが分かります。

RCIの表示に考慮されているのは価格と時間の順位のみで、どれだけ相場価格が変動したかは考慮されていません。

したがって相場において大きな変動(値幅)が発生していなくても、価格と時間に相関性または逆相関がみられれば大きく変動するためシグナル数も多くなるのです。

RCIとMACDでは捉えられるトレンドの特徴が異なる

RCIとMACDでは捉えられるトレンドの特徴が異なるので、相場に応じて使い分けることでより正確にトレンド状況を捉えられるようになります。

RCIとMACDで判断できるトレンド状況はそれぞれ以下の通りです。

- RCI:トレンドの発生と強弱、トレンドの押し目や戻り

- MACD:トレンドの発生と大まかな方向性、トレンド継続または終了の兆候

RCIは値動きに対して敏感に反応することから、トレンドの発生だけでなく、押し目や戻りの発生を確認するためにも適しています。

一方でMACDは、相場状況を大まかに把握するために適しています。

MACDで相場の大局を捉えつつ、RCIで細かなトレンド状況を把握するといった使い方をするとよいでしょう。

RCIとMACDを組み合わせた取引手法

RCIとMACDを組み合わせた取引手法として、以下の2つを解説します。

- 上昇トレンド初期で買いエントリー

- 上昇トレンドの中盤で押し目買い

上昇トレンド初期で買いエントリー

1つ目は上昇トレンド初期において、なるべく安い価格帯でエントリーすることを狙った取引手法です。

まずは以下の2点を確認します。

- RCIが-80%を下回っているかどうか

- MACDでゴールデンクロスが発生しているかどうか

一般的にRCIの方がMACDよりも早めに売買シグナルを発する傾向にあります。

したがってRCIが-80%を下から上にクロスした後に、MACDでゴールデンクロスが確認できたタイミングで買いエントリーをします。

トレンド初期でのエントリーを狙うので、損切りは直近安値などに設定しておきましょう。

そしてMACDでデッドクロスが発生したり、ダイバージェンスが確認できたりした場合に利益確定をします。

RCIを利益確定の目安として使うこともできますが、売買シグナルが発生しやすい特徴から早めの利益確定となってしまう可能性が高い点には注意しましょう。

上昇トレンドの中盤で押し目買い

2つ目は上昇トレンドの中盤で、RCIをメインとして押し目買いを行う取引手法です。

まずはMACDが以下のような形になり、上昇トレンド継続のサインを発していることを確認します。

- ゴールデンクロス後、MACDラインとシグナルラインが上昇し続けている

- MACDラインとシグナルラインがともに0以上

上昇トレンド継続を確認できたのち、RCIが-80%を下から上にクロスしたタイミングで買いエントリーです。

損切りは上昇トレンドの押し目を下回った位置に設定しておきましょう。

利益確定は、RCIが売りの売買シグナルを発したタイミングです。

強いトレンド内の押し目でエントリ-した際は、大幅な上昇を期待できるのでMACDのデッドクロスやダイバージェンスなど遅めのシグナルを利益確定目安としても良いでしょう。

RCIの売買シグナルについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫RCIの買いシグナルと売りシグナルを徹底解説!勝率を高めたいトレーダー必見

ボリンジャーバンドとRCIの組み合わせも相性抜群

ボリンジャーバンドとは、相場のトレンドだけでなく価格のばらつきを視覚的に分かりやすく確認できるインジケーターです。

ボリンジャーバンドが発する売買シグナルの精度を高めるために、RCIが非常に役立つことから相性抜群なのです。

ボリンジャーバンドとRCIの組み合わせとして、以下の2つを解説します。

- RCIとボリンジャーバンドの逆張りを組み合わせる

- RCIでバンドウォークを判断

RCIとボリンジャーバンドの逆張りを組み合わせる

ボリンジャーバンドの±2σや3σタッチを利用した逆張りが広く知られていますが、だましが発生することが度々あります。

RCIの買われすぎ・売られすぎシグナルを組み合わせることで、ボリンジャーバンドの逆張りの精度を高められるのです。

ボリンジャーバンドが+2σ(-2σ)へタッチしたタイミングで、RCIが+80%を上から下にクロス(-80%を下から上にクロス)するとエントリーです。

ボリンジャーバンドについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫ボリンジャーバンドとは?見方やテクニカル分析での使い方を解説!

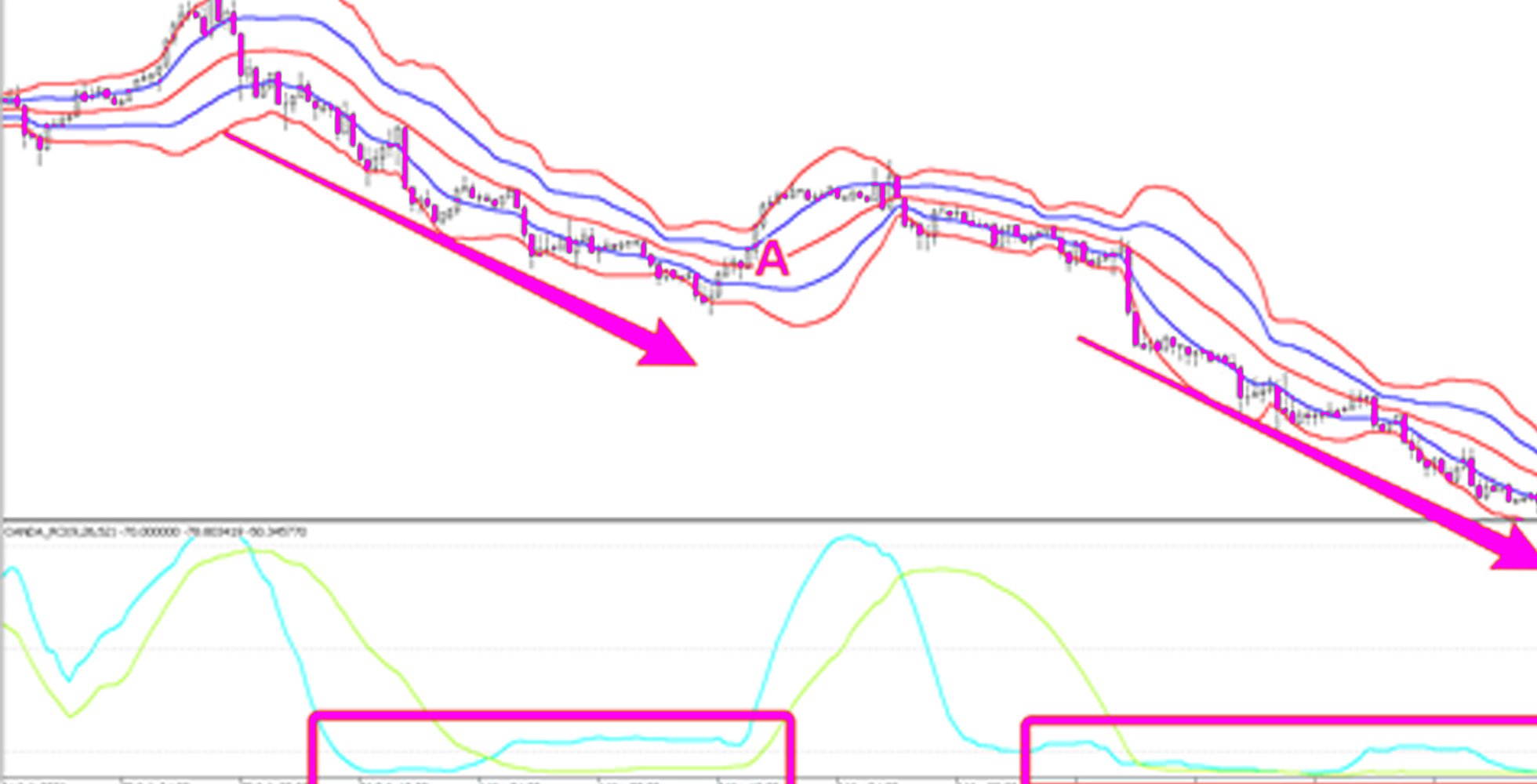

RCIでバンドウォークを判断

ボリンジャーバンドには「バンドウォーク」という強いトレンド発生を表す形がありますが、リアルタイムで判断することが困難です。

そこでバンドウォーク発生時にRCIがトレンド方向に張り付いていると、自信を持ってバンドウォークが成立していると判断できるようになるのです。

以下のチャートでは、RCIの短期と中期が下に張り付いている、つまり強い下落トレンドが発生していると判断できます。

したがってバンドウォークもだましでは終わらずに、綺麗に成立しているのです。

ボリンジャーバンドのバンドウォークについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫ボリンジャーバンドのバンドウォークとは?判断方法やトレードでの活用方法を解説!

RCIと組み合わせると相性がいい他のインジケーター

RCIが分類されるオシレーター系インジケーターは、基本的に以下のようなトレンド系インジケーターと組み合わせるとさらに取引の精度を高められます。

- 移動平均線

- 一目均衡表

また今回紹介したMACDだけでなく、RSIやストキャスティクスなどオシレーター系インジケーター同士で組み合わせることも可能です。

RCIは売買シグナルの発生が多いインジケーターなので、RCIの売買シグナルを選別するために役立つインジケーターを選んで組み合わせてみると良いでしょう。

RCIと他のインジケーターとの組み合わせについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫一目均衡表とRCIを組み合わせた取引手法を解説|雲や三役好転でタイミングを見極める

RCIを使ってFintokeiに挑戦する

Fintokeiとは、個人トレーダーがプロトレーダーに挑戦する場を提供しているプロップファームです。

Fintokeiでは、デモ環境を使って仮想資金を運用していき、損失率を抑えつつ、一定以上の利益率を達成することでプロトレーダーになることができます。

Fintokei公認のプロトレーダーになると、デモ口座における取引利益額をもとにデータ提供料の報酬がトレーダーへ支払われます。

初期の取引資金や価格が異なる豊富なプランがFintokeiでは用意されており、最低1万円台からプロトレーダーへの挑戦を始められるのです。

今回紹介したRCIを活用した取引手法は、Fintokei公認のプロトレーダーになるために役立つでしょう。

また、動画の学習コンテンツが用意されていたり、ブログでトレードの基礎知識が学べたりとトレーダーへの教育に力を入れている点もFintokeiの強みです。

無料トライアルも実施していますので、ぜひFintokeiにご参加ください。

Fintokeiについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームFintokeiとは?おすすめする理由や始め方を紹介!

まとめ

RCIとMACDやボリンジャーバンドの組み合わせについて、組み合わせるメリットから具体的な取引手法に至るまで詳しく解説しました。

RCIは1本のラインでシンプルに相場における過熱感を判断できるのが特徴です。

RCIだけでも取引を完結することはできますが、取引精度をさらに高めたいという方はMACDやボリンジャーバンドと組み合わせて活用してみてください。

ただしあまりにも多くのインジケーターを組み合わせると売買判断が遅れる原因にもなるので、RCIとあと一つインジケーターを組み合わせるイメージで取引してみましょう。